Menilai Kinerja Tiga Bank BUMN (BMRI, BBRI, BBNI)

[Waktu baca: 7 menit]

Tiga bank BUMN terbesar telah merilis laporan keuangannya untuk periode akhir tahun 2020 lalu, yakni PT Bank Rakyat Indonesia (Persero) Tbk., PT Bank Mandiri (Persero) Tbk., dan PT Bank Negara Indonesia (Persero) Tbk.

Ketiga bank ini menjadi ujung tombak pemerintah tahun lalu untuk memacu kinerja ekonomi di tengah tekanan resesi. Bagaimanapun, bank BUMN turut mengemban visi BUMN bagi kemajuan negeri.

Oleh karena itu, terlepas dari tingginya risiko bisnis tahun lalu, bank BUMN tetap dituntut untuk dapat berkontribusi menolong perekonomian. Tentu langkah tersebut ada harganya.

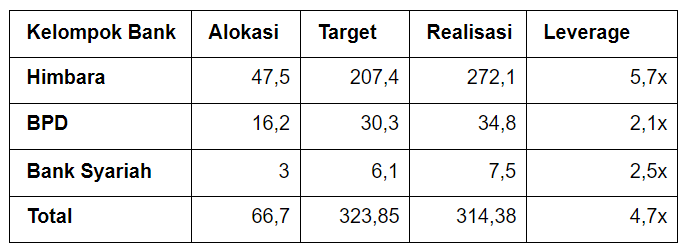

Tahun lalu, bank-bank BUMN atau Himpunan Bank Milik Negara (Himbara) ini menjadi penerima terbesar penempatan dana negara senilai total Rp47,5 triliun. Ketiga bank ini ditambah PT Bank Tabungan Negara (Persero) Tbk. berhasil menyalurkan kredit Rp272,1 triliun dari dana tersebut.

Artinya, Himbara berhasil melakukan leverage dana negara hingga 5,7 kali. Ini lebih tinggi ketimbang target awal yang mereka sampaikan kepada pemerintah, yakni Rp207,4 triliun. Bank-bank Himbara ini lebih gesit menyalurkan kredit dari dana pemerintah tersebut ketimbang kelompok bank lain.

Berikut ini perbandingannya (dalam Rp triliun):

Pemerintah menempatkan dana dengan bunga yang lebih murah ketimbang bunga deposito yang diberikan bank kepada masyarakat. Oleh karena itu, bank juga dapat menyalurkan kredit dengan bunga lebih rendah untuk menolong pelaku usaha, terutama dari kalangan usaha mikro, kecil, dan menengah (UMKM).

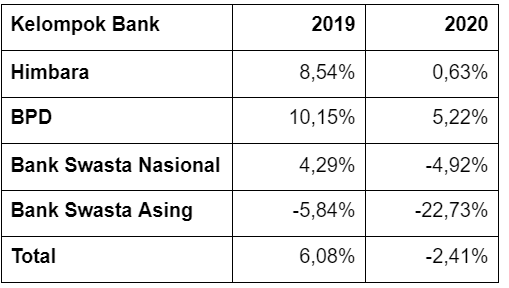

Adanya bantuan dana negara itu juga memungkinkan Himbara berhasil memacu kinerja kreditnya tetap positif, di saat bank-bank swasta harus menerima turunnya penyaluran kredit. Berikut ini perbandingan kinerja kredit tiap kelompok bank pada akhir 2020:

Meskipun tipis, Himbara masih mampu mempertahankan kinerja kredit di zona positif. Namun, hal ini tidak berlaku untuk keempat Himbara. Kredit BRI dan BNI berhasil ditutup positif, sedangkan BNI dan BTN masih negatif.

Secara umum, ketiga bank BUMN terbesar berhasil melalui tahun berat 2020 dengan cukup baik. Kinerja keuangan masih stabil, meskipun tekanan laba memang tidak terhindarkan. Lantas, bagaimana dengan prospek kinerja mereka tahun ini?

PT Bank Rakyat Indonesia (Persero) Tbk.

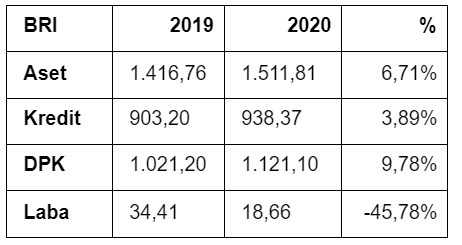

BRI masih tetap mempertahankan statusnya sebagai bank BUMN dengan aset terbesar hingga akhir 2020 lalu. Mengekor di belakangnya yakni Bank Mandiri yang asetnya tumbuh paling tinggi tahun lalu di antara Himbara.

Kinerja BRI secara umum masih kuat, tetapi laba memang turun tajam. Berikut ini kinerja pendapatan dan labanya (dalam Rp miliar):

Dana pihak ketiga (DPK) yang terdiri atas deposito, giro, dan tabungan di BRI meningkat pesat tahun lalu mencapai 9,78% year on year (yoy), tetapi penyaluran kreditnya hanya 3,89% yoy. Kondisi seperti ini umum dialami oleh industri perbankan tahun lalu.

Masyarakat menahan diri untuk berinvestasi, sehingga uangnya ditempatkan di bank saja alih-alih diputarkan untuk investasi. Seiring dengan itu, masyarakat juga menahan diri untuk meminta kredit ke bank, entah untuk konsumsi ataupun usaha, sebab kondisi pandemi menyulitkan bisnis untuk bergerak optimal.

Selain itu, permintaan restrukturisasi kredit meningkat sangat tinggi tahun lalu. Puncaknya, pada September 2020 outstanding kredit yang direstrukturisasi pada BRI mencapai Rp194 triliun. Namun, 3 bulan setelahnya atau pada Desember 2020, nilainya sudah berkurang menjadi tinggal Rp187 triliun.

Ini pertanda baik bagi BRI, sebab itu berarti beban restrukturisasi BRI makin berkurang. Restrukturisasi ini menyebabkan arus masuk cicilan pokok dan bunga pinjaman menjadi lebih lambat bagi BRI. Oleh karena itu, laba pun tentu terdampak. Hal ini menjadikan laba BRI terkoreksi sangat dalam tahun lalu.

Selain itu, laba yang turun juga disebabkan oleh meningkatnya kebutuhan pencadangan kerugian. Secara sederhana, pencadangan adalah dana yang disisihkan bank untuk mengantisipasi jika terjadi pemburukan kualitas kredit oleh nasabah.

Dana ini akan digunakan untuk menutupi kerugian yang disebabkan oleh gagal bayar kredit, sehingga tidak sampai mempengaruhi stabilitas bisnis bank. Hal ini diwajibkan oleh undang-undang.

Selama pandemi, Otoritas Jasa Keuangan (OJK) sedikit melonggarkan kebijakan pencadangan ini, sehingga bank tidak diwajibkan untuk melakukan pencadangan terhadap kredit yang direstrukturisasi. Kredit restrukturisasi tetap dianggap sebagai kredit lancar.

Jadi, bank hanya melakukan pencadangan untuk kredit yang benar-benar telah gagal atau menjadi nonperforming loan (NPL). Nah, tahun lalu NPL BRI meningkat, meskipun masih terkendali, yakni dari 2,80% pada 2019 menjadi 2,99% pada 2020. Oleh karena itu, beban pencadangan BRI pun turut meningkat.

Manajemen BRI sendiri dalam beberapa kesempatan mengungkapkan bahwa perusahaan tetap melakukan pencadangan secara selektif untuk kredit yang direstrukturisasi. Hal ini untuk memastikan kinerja BRI tetap stabil kalau-kalau kredit yang direstrukturisasi itu berubah menjadi NPL.

Pasalnya, nilai restrukturisasi ini sangat besar, sehingga jika terjadi pemburukan menjadi NPL secara mendadak, tentu akan berbahaya bagi BRI. Hal ini menjadikan BRI melakukan pencadangan secara konservatif sehingga turut menggerus capaian labanya.

Tahun ini, BRI menargetkan pertumbuhan kreditnya dapat lebih tinggi ketimbang capaian 2020 lalu, yakni 7%. Rencananya, target itu akan dicapai dengan strategi bisnis go smaller, go faster, and go shorter.

Artinya, BRI akan menyalurkan kredit kepada nasabah dari kalangan pelaku usaha mikro dan kecil, mempercepat operasional pencairan kredit dengan memanfaatkan teknologi digital, dan menyediakan produk pembiayaan fleksibel dengan jangka waktu lebih pendek.

Adapun, 82,13% dari total kredit BRI tahun lalu sudah teralokasikan pada nasabah UMKM. BRI ingin meningkatkannya hingga stabil di level 85% dari total kredit. Hal ini sangat memungkinkan, sebab dari 57 juta pelaku UMKM nasional, baru 20% yang sudah terlayani oleh perbankan dan lembaga jasa keuangan formal lainnya.

Baca juga: Menakar Strategi BBRI Hadapi Pandemi

PT Bank Mandiri (Persero) Tbk.

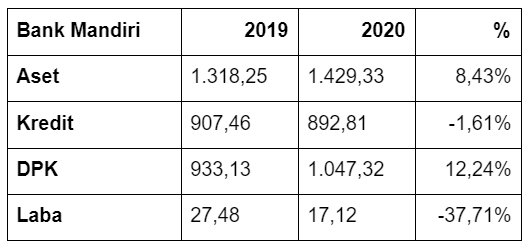

Bank Himbara dengan aset terbesar kedua adalah Bank Mandiri. Tahun lalu, kinerja Bank Mandiri ini juga tidak berbeda jauh dibandingkan BRI. Hanya saja, Bank Mandiri tidak mampu mempertahankan pertumbuhan kredit di zona positif.

Berikut ini kinerja keuangan Bank Mandiri (dalam Rp miliar):

Secara umum, faktor yang menekan kinerja laba Bank Mandiri sama juga seperti BRI. Namun, berbeda dibandingkan dengan BRI, Bank Mandiri lebih banyak menyasar nasabah korporasi besar. Umumnya, kalangan korporasi besar lebih banyak menahan diri tahun lalu dan justru melakukan restrukturisasi.

Oleh karena itu, permintaan kredit baru relatif terbatas. Sementara itu, kualitas kredit nasabah-nasabah Bank Mandiri ini juga cukup banyak yang memburuk sehingga menekan NPL-nya dengan cukup dalam. Hal ini tidak mengherankan, sebab pembatasan aktivitas ekonomi tahun lalu benar-benar memukul pelaku usaha besar.

NPL Bank Mandiri pada akhir 2019 masih sangat rendah, di kisaran 2,3%. Namun, pada 2020 melonjak drastis hingga 3,1%. Kenaikan yang tinggi ini tentu berdampak pada peningkatan beban pencadangan Bank Mandiri, sehingga labanya pun turun hingga 37,71% yoy.

Sama seperti BRI, Bank Mandiri juga mematok target kredit yang positif tahun ini. Namun, manajemen perusahaan hanya menyebut angkanya masih di kisaran single digit atau kurang dari 10%. Untuk mencapai itu, Bank Mandiri akan memacu kinerja di sektor-sektor ekonomi yang mulai menunjukkan perbaikan.

Sektor-sektor tersebut misalnya sektor infrastruktur, kesehatan, pendidikan, komunikasi, dan industri manufaktur.

Baca juga: Bersiap Jadi Bank Terbesar, Bagaimana Prospek BMRI?

PT Bank Negara Indonesia (Persero) Tbk.

BNI menjadi anggota Himbara dengan tekanan laba yang paling besar, yakni turun 78,68%. Sama seperti Bank Mandiri, BNI juga menyasar nasabah korporasi besar yang sayangnya kinerja mereka cukup buruk tahun lalu akibat pembatasan sosial serta resesi ekonomi global dan nasional.

Berikut ini kinerja keuangan BNI (dalam Rp miliar):

Penurunan laba BNI juga sangat erat kaitannya dengan turunnya tingkat kelancaran bayar cicilan pokok dan bunga kredit dari pada debiturnya akibat restrukturisasi, serta meningkatnya NPL.

NPL BNI meningkat paling tinggi di kalangan Himbara. Pada 2019, NPL BNI ini masih sama seperti Bank Mandiri, yakni 2,3%. Namun, pada akhir 2020 NPL BNI melonjak jauh lebih tinggi, mencapai 4,3%.

Alhasil, beban pencadangan yang harus disisihkan BNI pun meningkat, sehingga wajar jika akhirnya labanya turun tajam, meskipun kreditnya tumbuh paling tinggi dibandingkan BRI dan Bank Mandiri.

Pada 2021, BNI juga mematok target kredit yang kurang lebih sama seperti BRI dan Bank Mandiri, yakni masih di level single digit, antara 6% hingga 9%. Perusahaan masih akan tetap menyasar nasabah korporasi besar yang diharapkan tahun ini mulai pulih bisnisnya.

Sektor yang disasar dan dinilai dapat mendorong kinerja kredit tahun ini sejauh ini rencananya yakni industri manufaktur dan pengolahan. Selain itu, sektor pertambangan juga turut dipertimbangkan.

Bagaimana Prospek Tiga Bank Tersebut?

Tekanan kinerja ketiga bank ini sepanjang 2020 lalu sangat bisa dimaklumi, sebab secara umum ekonomi nasional memang memasuki resesi. Justru, kemampuan ketiganya untuk dapat tetap menghasilkan laba patut diapresiasi. Pasalnya, bisnis bank menjadi muara bagi kinerja ekonomi secara umum.

Target bisnis yang ditetapkan oleh ketiga bank ini mungkin saja bisa tercapai jika kinerja ekonomi benar-benar membaik sesuai harapan, seiring proses vaksinasi Covid-19 yang telah berjalan. Hanya saja, tantangan ekonomi akibat pandemi belum benar-benar berakhir tahun ini.

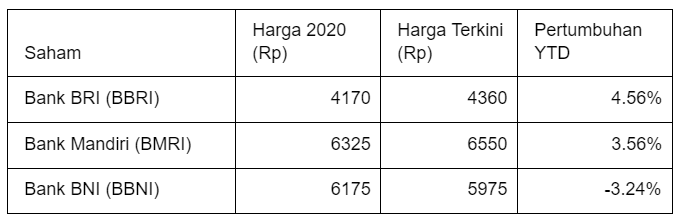

Di pasar, saham ketiga bank ini juga cukup positif pada awal tahun ini, meskipun kembali tertekan akhir-akhir ini. Berikut ini perbandingan kinerjanya hingga menjelang penutupan sesi pertama perdagangan Selasa (2 Februari 2021):

Tampaknya, tekanan laba yang lebih besar pada BNI menyebabkan saham BNI kurang diapresiasi oleh investor.

Meskipun demikian, sebagai bank-bank milik negara, ketiga bank ini masih akan tetap menjadi garda terdepan negara untuk memacu ekonomi. Artinya, pemerintah pun tentu ada di belakang bank-bank ini untuk memastikan mereka jangan sampai gagal. Hal ini menjadikan prospek jangka panjang emiten bank BUMN sangat menarik.

Lagi pula, secara fundamental ketiga bank ini sangat baik. Ketiganya adalah bank-bank terbesar di Indonesia dengan kapasitas bisnis yang sangat besar. Saingan dari kalangan swasta hanyalah PT Bank Central Asia Tbk.

Dengan kapasitas bisnis yang besar tersebut, bank-bank ini akan relatif lebih stabil di tengah kondisi ekonomi yang memburuk. Oleh karena itu, prospek bagi peningkatan lagi harga sahamnya di masa mendatang pun tetap sangat terbuka.

Terimakasih telah membaca artikel ini! Kami percaya bahwa kerja kolaboratif akan memberikan dampak signifikan bagi publik. Dukungan kamu membuat artikel Big Alpha tetap independen, tidak memiliki kepentingan dan terbuka untuk semua orang. Setiap kontribusi, berapapun besar atau kecilnya, memberi kami nafas dan ruang untuk tetap tumbuh. Dukung Big Alpha mulai dari 10,000 Rupiah.

Jadi Sekutu Big Alpha Yuk!