Secerah Apa Prospek Investasi di Platform P2P Lending Tahun Ini?

.jpg)

Pertumbuhan kinerja perusahaan teknologi finansial (tekfin/fintech) agaknya tak tergoyahkan oleh pandemi. Terutama pada fintech segmen peer-to-peer (p2p) lending.

Seturut catatan Otoritas Jasa Keuangan (OJK), sepanjang 2020 penyaluran pinjaman lewat platform p2p lending mencapai Rp155,9 triliun. Nominal ini melambung 91,3 persen bila dibandingkan rapor tahun 2019 yang mentok di Rp81,49 triliun. Total jumlah penerima pinjaman pun meningkat 134,59 persen secara tahunan, tepatnya dari 18,56 juta entitas menjadi 43,56 juta entitas.

Atas capaian tersebut, menjadi wajar bila OJK semakin optimistis rapor positif bakal terus berlanjut. Tahun ini, mereka mematok nominal pembiayaan fintech p2p lending bisa menyentuh pertumbuhan tiga digit.

Misi itu memang tendensius, namun masih terbilang realistis. Ini mengingat pada 2019 pertumbuhan tiga digit juga sempat ditorehkan oleh fintech-fintech p2p lending di Indonesia, bila dibandingkan catatan 2018.

Di saat sektor bisnis—termasuk UMKM—sudah pasti diuntungkan oleh misi pertumbuhan jumlah pendanaan itu, hal tidak beda jauh agaknya juga akan menanti para pemberi pinjaman (lender). Sebab, meningkatnya penyaluran dana p2p lending otomatis bakal memanjakan para lender alias investor dengan lebih banyak opsi.

Sepanjang 2020, menjadi lender di platform fintech p2p lending memang dipandang sebagai salah satu investasi menggiurkan oleh sebagian kalangan investor. Data OJK per Juni 2020 saja mencatat jumlah lender di platform fintech p2p lending telah mencapai 659.186 rekening, naik dari rapor 605.935 rekening per 31 Desember 2019. Pertumbuhan ini memang relatif melambat dibanding rata-rata 6 bulan sebelumnya, namun terbilang impresif mengingat masyarakat—termasuk kalangan investor—tengah mengalami penurunan daya beli akibat pandemi Covid-19.

Cenderung volatilnya pasar modal turut menjadi faktor pemantik investor memilih platform p2p lending sebagai semacam pelarian dari investasi saham. Apalagi dengan skema yang menyerupai cara kerja perbankan, p2p lending menawarkan prospek keuntungan investasi yang lebih menjanjikan. Investasi di platform p2p lending bisa menghasilkan return hingga 21 persen secara tahunan. Angka ini jelas tiada sepadan, misalnya, jika dibandingkan dengan bunga deposito bank yang rata-rata hanya ada pada kisaran 5 persen.

Bukan berarti tidak ada risiko sama sekali. Bila investasi di pasar modal mengharuskan investor bertungkus lumus menghadapi naik turun harga saham, investasi di platform p2p lending memaksa lender berhadapan dengan risiko gagal bayar oleh peminjam.

Namun, agaknya risiko itu bakal terminimalisir di tahun Kerbau Logam ini. Itu pula alasan mengapa prospek berinvestasi di platform p2p lending masih dapat dikatakan cerah dalam setahun ke depan.

Faktor utama yang akan mengurangi potensi risiko kerugian lender adalah rencana OJK menerbitkan aturan baru soal segmen penerima kredit. Ke depan, OJK berencana mewajibkan platform-platform p2p lending untuk mengarahkan minimal 40 persen porsi pembiayaan mereka ke sektor produktif.

Pembahasan aturan baru yang bakal menggantikan Peraturan OJK (POJK) Nomor 77 Tahun 2016 tersebut telah diwacanakan sejak pengujung tahun lalu. Musabab itulah kans aturan tersebut jadi terbit di tahun 2021 terbilang besar, apalagi pihak OJK sudah beberapa kali memaparkan draf aturan itu dalam rapat-rapat dengan DPR.

Sebagai catatan, bila mengacu data OJK, proporsi pembiayaan p2p lending sepanjang 2020 masih lebih berat ke sektor konsumtif. Sektor produktif bahkan tercatat hanya mendapat pembiayaan 35,7 persen saja. Artinya dengan asumsi data penyaluran Rp155,9 triliun, hanya sekitar Rp55,65 triliun di antaranya yang mengalir ke sektor produktif.

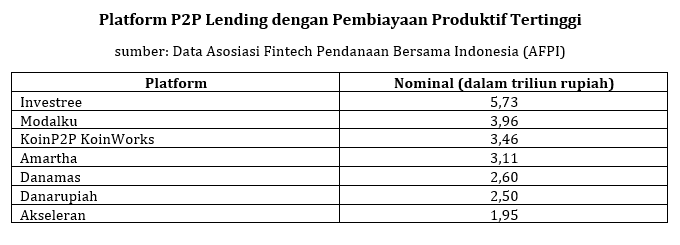

Dari jumlah tersebut, platform dengan nominal di atas Rp2 triliun masih cenderung didominasi pemain-pemain besar macam Investree dan Modalku.

Ke depan, dengan rencana OJK menaikkan batas minimal, otomatis lender ikut diuntungkan. Pasalnya, risiko gagal bayar dalam kredit produktif cenderung lebih rendah dibandingkan kredit untuk sektor konsumtif.

Hal lain yang juga menjadi sentimen positif adalah proyeksi terhadap sebagian besar sektor perekonomian Indonesia tahun ini.

Menteri Perencanaan Pembangunan Nasional, Suharso Monarfa telah memproklamirkan bahwa di tahun 2021 fokus Pemulihan Ekonomi Nasional (PEN) akan diarahkan pada sektor industri dan pariwisata.

Langkah tersebut, kata Suharso dalam salah satu pernyataannya, ditempuh untuk meningkatkan serapan tenaga kerja di Indonesia yang melemah akibat pandemi.

Baca Juga: Bunga Makin Murah, Akankah Ekonomi Bergeliat Lagi?

Visi pemerintah menguatkan kedua sektor tersebut tentu berpotensi bikin banyak perusahaan industri dan UMKM berburu pendanaan dari berbagai sumber, termasuk p2p lending untuk kembali menghidupkan aktivitasnya yang sempat terhenti akibat pandemi. Pada ujungnya, kembali aktifnya kedua sektor ini bakal membuat lender memiliki ruang untuk memilih sasaran pendaan mereka sesuai profil risiko masing-masing.

Satu hal yang kemudian patut jadi catatan, terlepas dari sederet prospek positif di atas, adalah tetap pentingnya lender untuk melakukan seleksi. Bukan saja pilah-pilih terkait ke mana sasaran penerima pinjaman, tetapi juga menyoal platform yang akan digunakan.

Kendati diramal punya masa depan cerah, tidak sedikit perusahaan p2p lending yang akhirnya gulung tikar. Per Desember 2020 misal, jumlah fintech p2p lending yang masih terdaftar resmi di OJK hanya tinggal 152 perusahaan. Angka ini susut dibandingkan jumlah perusahaan pada awal tahun 2020 yang mencapai 164 perusahaan.

Gagal bertahannya sejumlah perusahaan p2p lending seolah berjalan selaras dengan masih rendahnya tingkat kesadaran masyarakat terhadap keberadaaan layanan tersebut. Survei terakhir yang dilakukan DSResearch terhadap 1.434 sampel responden yang tersebar di 34 provinsi menyebutkan bahwa masih ada 52,3 persen masyarakat Indonesia yang tidak memiliki awareness terhadap perusahaan fintech.

Kini, seiring semakin masifnya arus informasi dan kian cerahnya peluang investasi di p2p lending, patut dinanti akan seberapa jauh statistik tersebut mengalami perbaikan.

Terimakasih telah membaca artikel ini! Kami percaya bahwa kerja kolaboratif akan memberikan dampak signifikan bagi publik. Dukungan kamu membuat artikel Big Alpha tetap independen, tidak memiliki kepentingan dan terbuka untuk semua orang. Setiap kontribusi, berapapun besar atau kecilnya, memberi kami nafas dan ruang untuk tetap tumbuh. Dukung Big Alpha mulai dari 10,000 Rupiah.

Jadi Sekutu Big Alpha Yuk!

.jpg)