Saham Garuda (GIAA): Dari Isu Yusuf Mansur Hingga Holding Pariwisata

[Waktu baca: 9 menit]

Saham PT Garuda Indonesia (Persero) Tbk. tengah menjadi sorotan awal pekan ini. Saham emiten berkode GIAA ini naik 6,61% pada Senin, 9 November 2020 ke level Rp258 per saham, padahal pada laporan keuangannya yang terbit pekan lalu, GIAA melaporkan rugi yang besar.

Garuda Indonesia merupakan salah satu perusahaan yang paling terdampak oleh pandemi Covid-19. Hal ini tidak mengejutkan, sebab pandemi memaksa negara-negara melakukan pembatasan sosial atau karantina wilayah, sehingga kegiatan transportasi menurun drastis.

Bahkan, banyak maskapai penerbangan global yang menyatakan kebangkrutan tahun ini karena tidak sanggup menanggung turunnya pendapatan, sebab biaya operasional dan beban utang tetap harus dibayarkan. Dilansir dari CNBC Indonesia, sedikitnya ada 43 maskapai global yang terancam bangkrut sejak awal tahun ini.

Di Indonesia, GIAA menjadi maskapai penerbangan terbesar dengan jangkauan rute yang luas. Lagi pula, sebagai BUMN, GIAA mengemban amanat untuk menjadi penghubung nusantara. Operasional GIAA tetap berjalan selama pandemi, meskipun dengan banyak pembatasan.

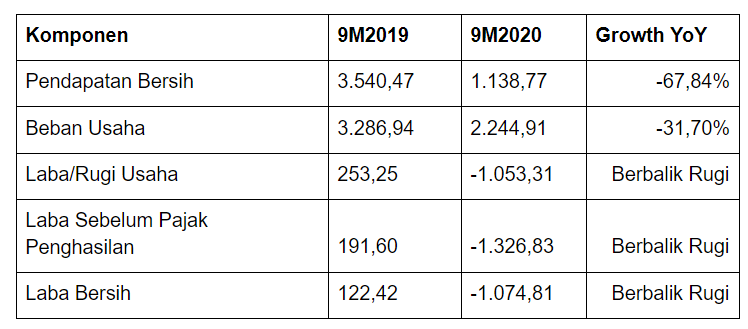

Dalam laporan keuangannya yang terbit pekan lalu, GIAA melaporkan kinerja yang tertekan. Berikut ini laporan kinerja GIAA untuk periode per 30 September 2020 (dalam juta dolar AS):

GIAA mengalami tekanan pendapatan yang cukup besar tahun ini. Tekanan terjadi baik pada penerbangan berjadwal maupun tidak berjadwal. Penerbangan berjadwal turun 67% year on year/yoy menjadi US$917 juta, sedangkan penerbangan tidak berjadwal anjlok 81% yoy menjadi tinggal US$47 juta. Pendapatan lain-lain juga turun 65% yoy menjadi hanya US$175 juta.

Tekanan pendapatan yang tinggi ini tak ayal menyebabkan GIAA tak mampu mencetak laba tahun ini. Perusahaan menanggung rugi bersih hingga US$1,07 miliar. Jika dihitung menggunakan kurs acuan yang dipakai perseroan dalam laporan keuangannya, yakni Rp14.925 per dolar AS, total kerugian GIAA mencapai Rp15,97 triliun.

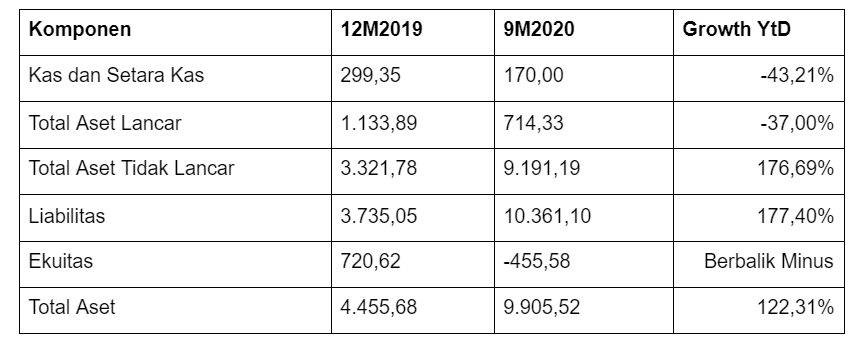

Rugi besar ini pun menyebabkan ekuitas GIAA kini negatif. Artinya, seluruh aset perseroan kini ditopang oleh utang. Berikut ini kondisi neraca GIAA per 30 September 2020 dibandingkan dengan kondisi akhir tahun 2019 (dalam juta dolar AS):

Dari data tersebut, terlihat bahwa liabilitas atau komponen utang GIAA meningkat pesat sepanjang tahun ini, bahkan hampir tiga kali lipat. Peningkatan liabilitas ini terutama dalam kategori aset tidak lancar. Total aset GIAA pun turut membengkak.

Sementara itu, ekuitas perusahaan menurun drastis, bahkan kini sudah minus US$455,58 juta. Kondisi ekuitas negatif GIAA ini sudah terjadi sejak paruh pertama 2020. Per Maret 2020, ekuitas GIAA masih positif US$500,8 juta, tetapi per Juni 2020 sudah berkurang menjadi minus US$80,77 juta.

Kondisi ekuitas negatif bukanlah hal yang wajar terjadi dan jelas bukan pertanda baik, meskipun cukup banyak emiten di Bursa Efek Indonesia yang tercatat memiliki ekuitas negatif. Di BEI, emiten dengan ekuitas negatif akan mendapatkan notasi khusus E pada sahamnya. Hingga kini, ada 32 emiten di BEI yang ekuitasnya negatif.

Lantas, dengan kondisi seperti ini, masih wajarkah harga saham GIAA diapresiasi?

Rekomendasi Ustad Yusuf Mansur

Tidak lama setelah GIAA merilis laporan keuangannya pekan lalu, Ustad Yusuf Mansur (UYM) melalui akun instagramnya, @yusufmansurnew memberikan komentar atas GIAA. Dalam salah satu postingan-nya, UYM menampilkan cuplikan berita dari Katadata.co.id tentang kinerja GIAA.

UYM mengajak para follower-nya untuk bersama-sama membantu GIAA dengan membeli sahamnya. Menurutnya, utang dan kerugian GIAA bisa ditutupi dengan mudah asalkan masyarakat mau berduyun-duyun menjadi pemegang saham baru GIAA, seperti halnya yang sudah dilakukan pada saham PT Bank BRIsyariah Tbk. (BRIS).

Lagipula, lanjutnya, GIAA tidak akan terlalu pusing seandainya rakyat bisa menyuntik modal secara langsung ke GIAA, misalnya lewat koperasi. GIAA tidak perlu pusing soal utang berbunga, sebab rakyat tidak akan membungakan uangnya, tetapi sudah puas dengan hanya memiliki GIAA secara langsung.

“Brp sih yang dibutuhkan Garuda? Hehehe. Belagu ya? Enggak belagu. Simpel banget. Asli… Cuma 15T, kan? Kecil banget ini. Ntar saya ngadep di direksi dan komisaris Garuda dah. Ke Menterinya juga… Beda kalo udah ada suntikan dana mah. Lbh adem nanti. Dan yang doain jadi banyak banget,” tulisnya.

UYM memberikan hitung-hitungan sederhana. Menurutnya, jika beban Rp15 triliun itu ditanggung bersama oleh 10 juta orang saja, masing-masing hanya perlu menyumbangkan Rp1,5 juta.

Dengan asumsi butuh waktu 3 tahun menutupinya, maka hanya perlu mengumpulkan Rp41.000-an per bulan. Jika diasumsikan butuh waktu 5 tahun, maka cukup Rp25.000-an per bulan, atau Rp1.000 per hari.

“Kalau kita bersama2, beres semua persoalan negeri. Dan ini NYATA, GAMPANG. Nyata banget. Gampang banget. Yuk?” ajaknya.

Entah ada hubungannya atau tidak, selepas komentar UYM yang diposting pada Sabtu, 7 November 2020 itu, saham GIAA melonjak drastis 6,61% pada Senin, 9 November 2020.

Lalu, hari ini, Selasa, 10 November 2020, saham GIAA kembali dibuka meningkat pesat 8,52% ke level Rp280. Pada akhir sesi pertama, saham GIAA sudah di level Rp284, atau naik 10,08% dibandingkan dengan harga penutupan hari sebelumnya.

GIAA Ingin Tambah Modal

Persoalan di tubuh GIAA tentu tidak sederhana. Tidak serta merta pula hanya dengan menambah modal, GIAA bisa segera membalikkan posisi keuangannya. Apalagi, jika hanya membeli sahamnya dari pasar sekunder.

Membeli saham GIAA di pasar sekunder atau BEI melalui sekuritas hanya berarti peralihan kepemilikan saham dari pemegang saham yang satu ke pemegang saham yang lain, bukannya memberikan suntikan modal langsung ke GIAA.

Suntikan modal langsung akan terjadi jika GIAA melakukan emisi saham baru, baik itu melalui rights issue ataupun private placement.

Nah, menariknya, GIAA sendiri memang memiliki rencana untuk menambah modal, tetapi melalui mekanisme penerbitan obligasi wajib konversi (OWK).

Artinya, obligasi akan otomatis berubah menjadi saham setelah kurun waktu tertentu.

Perseroan berencana menerbitkan OWK dengan nilai mencapai Rp8,5 triliun dengan jangka waktu 7 tahun. Selama periode 7 tahun, pembeli obligasi akan menikmati keuntungan dari kupon atau bunga, tetapi setelah 7 tahun obligasi itu akan diubah menjadi penyertaan saham ke GIAA.

Jadi, GIAA tidak memiliki kewajiban untuk melunasi utang OWK tersebut. Obligasi yang semula masuk ke komponen utang, otomatis beralih ke komponen ekuitas.

Atas pertanyaan Bursa Efek Indonesia terkait hal tersebut, manajemen GIAA menjelaskan bahwa OWK tersebut berkaitan dengan Program Pemulihan Ekonomi Nasional (PEN). GIAA berencana menaikkan modal dasar serta modal ditempatkan dan disetor perseroan.

Rencananya, hal ini akan dimintakan persetujuan pemegang saham dalam rapat umum pemegang saham luar biasa (RUPSLB) pada 20 November 2020 nanti. Konversi OWK akan menggunakan mekanisme penambahan modal tanpa hak memesan efek terlebih dahulu (PMT HMETD) atau private placement.

Lalu, siapa yang akan membeli OWK tersebut? Jawabannya, Pemerintah Republik Indonesia, dalam hal ini yakni Kementerian Keuangan yang akan diwakili oleh PT Sarana Multi Infrastruktur (Persero) atau PT SMI.

GIAA menjelaskan bahwa dana OWK akan dipergunakan untuk modal kerja dan biaya berkaitan dengan operasional perseroan, termasuk tetapi tidak terbatas pada pemenuhan kewajiban kepada vendor/mitra perseroan.

Faktor ini tampaknya menjadi sentimen yang lebih besar bagi GIAA ketimbang rekomendasi UYM. Bagaimanapun, dengan suntikan modal langsung ke GIAA, kondisi keuangan perusahaan akan membaik.

Dengan demikian, meskipun ekuitasnya akan tetap negatif, tetapi adanya OWK di komponen utang sebenarnya akan segera menutupi ekuitasnya yang negatif itu.

Bukan Kali Ini Saja GIAA Rugi

Meskipun demikian, upaya menyuntik modal ke GIAA juga tidak akan langsung menyelesaikan masalah GIAA. Butuh waktu bertahun-tahun untuk dapat menutupi kerugian yang terjadi tahun ini.

Pada 2019 lalu, GIAA hanya mampu membukukan laba tahun berjalan US$6,46 juta, atau sekitar Rp89,8 miliar dengan menggunakan kurs acuan laporan keuangan akhir 2019, yakni Rp13.908 per dolar AS.

Artinya, untuk dapat menutupi kerugian Rp15,97 triliun per 30 September 2020, GIAA akan butuh waktu 178 tahun, dengan asumsi labanya tidak berubah.

Sayangnya, bukan tahun ini saja GIAA rugi. Dalam 5 tahun terakhir, perseroan juga mencatatkan rugi pada tahun 2017 dan 2018, masing-masing US$213,4 juta dan US$228,89 juta. Artinya, beban kerugian yang harus ditutupi GIAA tentu jauh lebih tinggi.

Bisnis penerbangan memang penuh tantangan. Apalagi, kondisi perekonomian cenderung makin memburuk. Bahkan, sebelum pandemi pun, kondisi bisnis global memang tengah melambat.

Ekonomi global 2019 hanya tumbuh 2,9%, turun dari 2018 yang sebesar 3,6%. Sementara itu, ekonomi Indonesia juga turun dari 5,17% pada 2018 menjadi 5,02% pada 2019.

Kondisi industri penerbangan global pun ikut terdampak. Di Indonesia, jumlah penumpang domestik turun 20,11% sepanjang 2019, sedangkan penumpang internasional turun 1,5%. Secara total, jumlah penumpang pesawat terbang di Indonesia turun 15,09% sepanjang 2019 saja.

Meskipun demikian, dalam kondisi seperti itu, GIAA mampu membalikkan kondisi dari rugi pada 2018 menjadi laba pada 2019. Pangsa pasar GIAA naik 3,22% menjadi 42,40%pada 2019. Sayangnya, momentum pemulihan itu tidak berlangsung lama, sebab pandemi memukul bisnis GIAA dengan sangat berat.

Tentu saja ada harapan kinerjanya akan membaik lagi tahun depan, seiring proyeksi pertumbuhan ekonomi nasional kembali meningkat tahun depan. Namun, butuh waktu bagi ekonomi global untuk dapat pulih seperti kondisi sebelum Covid-19.

Bersiap Jadi Anggota Holding BUMN Pariwisata dan Pendukung

Sentimen lain yang juga berkembang seputar GIAA yakni rencana pembentukan holding BUMN pariwisata dan pendukung. Nantinya, PT Survai Udara Penas (Persero) akan menjadi induk holding. Prosesnya hingga kini masih bergulir.

Selain GIAA, anggota lain holding ini adalah PT Hotel Indonesia Natour (Persero), PT Pengembangan Pariwisata Indonesia (Persero), PT Taman Wisata Candi (TWC) Borobudur, Prambanan, dan Ratu Boko (Persero), PT Sarinah (Persero), PT Angkasa Pura I (Persero), PT Angkasa Pura II (Persero), dan PT Pelita Air Services.

Nantinya, Penas akan menggantikan kepemilikan saham pemerintah pada GIAA. Konsolidasi ini akan menguntungkan bagi GIAA, sebab sinergi bisnis antaranggota holding akan lebih optimal. Hanya saja, hingga kini belum cukup jelas seperti apa skema sinerginya nanti.

Holding ini sendiri ditargetkan bisa rampung terbentuk akhir tahun ini. Artinya, tahun depan GIAA dapat menjalankan bisnisnya dengan kekuatan baru dari dukungan sinergi ini. Mudah-mudahan saja hasilnya akan lebih baik.

Prospek GIAA Masih Menjanjikan?

Hal yang pasti, tampaknya pemerintah tidak akan tinggal diam membiarkan GIAA terpuruk, sebab GIAA memainkan peranan penting dalam mewujudkan konektivitas nasional. GIAA menjadi lambang yang mempersatukan nusantara dari Sabang sampai Merauke. Dalam hal ini, prospek bisnis jangka panjang GIAA boleh jadi masih menjanjikan.

Namun, survei yang dilakukan oleh Inmarsat, perusahaan aviasi yang berbasis di Inggris, menemukan bahwa sekitar 83% penumpang di seluruh dunia enggan untuk kembali ke kebiasaan mereka melakukan jalan-jalan seperti sebelumnya. Selain itu, sekitar 31% menyatakan akan lebih jarang bepergian melalui udara. Survei dilakukan terhadap sekitar 1.000 penumpang di seluruh dunia.

Survei memang tidak menjelaskan tentang seberapa lama tren tersebut akan bertahan. Akan tetapi, survei tersebut menjelaskan bahwa alasan orang-orang berpikir mereka akan mengurangi perjalanannya, terutama perjalan bisnis, yakni karena mereka sudah mulai terbiasa dengan interaksi digital atau virtual, sehingga tidak membutuhkan perjalanan untuk tatap muka.

Artinya, tren itu kemungkinan akan menetap sebab sudah menjadi kebiasaan baru. Hal ini tentu tidak menguntungkan bagi bisnis penerbangan. Apalagi, kontribusi perjalan bisnis terhadap pendapatan maskapai bisa mencapai 55% - 75%, meskipun jumlah penumpangnya hanya menyumbang sekitar 10%.

Dengan tantangan ini, tampaknya prospek GIAA masih akan berat. Namun, dengan visi pemerintah untuk memperkuat industri pariwisata dan menggabungkan GIAA ke dalam holding pariwisata, prospek GIAA tentu masih menjanjikan dari sisi perjalanan wisata.

Perjalanan udara hingga kini masih menjadi alternatif utama untuk menjangkau wilayah-wilayah yang jauh dalam waktu singkat. Dengan kondisi Indonesia sebagai negara kepulauan, GIAA akan didukung oleh kebutuhan domestik, meskipun kebutuhan perjalanan internasional mungkin berkurang.

Terimakasih telah membaca artikel ini! Kami percaya bahwa kerja kolaboratif akan memberikan dampak signifikan bagi publik. Dukungan kamu membuat artikel Big Alpha tetap independen, tidak memiliki kepentingan dan terbuka untuk semua orang. Setiap kontribusi, berapapun besar atau kecilnya, memberi kami nafas dan ruang untuk tetap tumbuh. Dukung Big Alpha mulai dari 10,000 Rupiah.

Jadi Sekutu Big Alpha Yuk!.jpg)

.jpg)